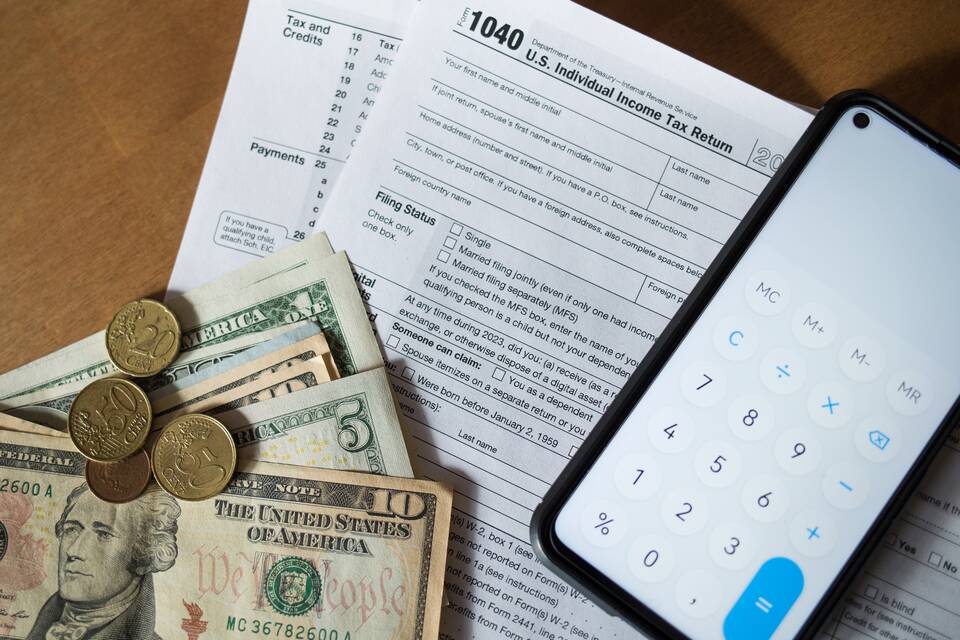

Приобретение недвижимости связано с обязательными налоговыми платежами и возможностью получения налоговых вычетов. Рассмотрим основные налоговые аспекты покупки квартиры в России.

Содержание

Основные налоги при покупке квартиры

| Налог/Платеж | Размер | Кто платит |

| НДФЛ (при продаже) | 13% от дохода | Продавец |

| Госпошлина за регистрацию | 2 000 руб. | Покупатель |

| Нотариальные услуги | 0,5% от суммы | По соглашению |

Налоговые вычеты для покупателя

Имущественный вычет

- Максимальная сумма вычета: 2 млн руб.

- Максимальный возврат: 260 тыс. руб. (13% от 2 млн)

- Распространяется на первичное и вторичное жилье

- Можно использовать несколько раз до исчерпания лимита

Вычет по ипотечным процентам

- Лимит: 3 млн руб. по процентам

- Максимальный возврат: 390 тыс. руб.

- Только для целевых ипотечных кредитов

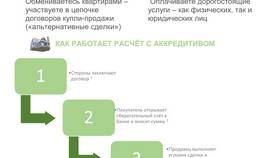

Документы для получения вычета

- Договор купли-продажи

- Акт приема-передачи

- Платежные документы

- Справка 2-НДФЛ

- Заявление на вычет

- Ипотечный договор (для вычета по процентам)

Когда можно получить налоговый вычет

| Способ | Условия |

| Через работодателя | В текущем году без ожидания окончания налогового периода |

| Через налоговую | По окончании календарного года |

Важные нюансы

- Вычет можно получить только при наличии официальных доходов

- Срок давности для обращения - 3 года

- Деньги можно вернуть за несколько лет сразу

- Для долевого строительства нужен акт приема-передачи

Советы покупателям

Перед покупкой квартиры рекомендуется заранее рассчитать возможные налоговые вычеты и подготовить необходимые документы. При использовании ипотеки стоит учитывать возможность получения вычета по уплаченным процентам. Для минимизации налоговых обязательств при последующей продаже важно соблюдать минимальные сроки владения недвижимостью.